DCF法を用いた投資評価手法

収益評価の基本のキ(第6回)

「不動産の利回り」ちゃんと理解していますか?

藤井和之

株式会社タス

前回(第5回)は、価格査定やマネジメントでのDCF法の活用について解説いたしましたが、DCF法は不動産投資が適正かどうかの評価手法としても利用されています。

今回はその中で代表的なNPV(Net Present Value:正味現在価値)とIRR(Internal Rate of return:内部収益率)について解説します。当然のことですが、投資物件のDCFが適正に作成されていることが大前提となります。

①NPV

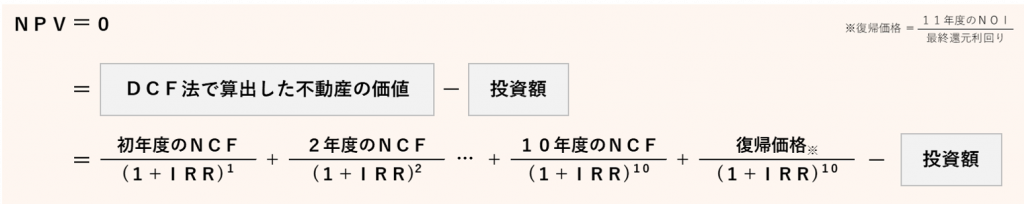

NPVは投資額と投資が将来生み出すキャッシュフローの現在価値を金額ベースで比較する手法です。不動産の場合は、将来生み出すキャッシュフローの現在価値に復帰価格の現在価値を加えた価値、つまりDCF法で算出した不動産価値を用います。

NPVの式は至ってシンプルで、DCF法で算出した価値から投資額を差し引いて求めます。

ここで、NPV=0となる場合を資産のフェアバリュー(均衡価格・公正価格)と呼びます。

NPVがフェアバリューを下回る(NPV<0)場合は、不動産から得られる将来のキャッシュフローで投資額を回収することができない(=損をする)ということですので、投資すべきでないということになります。投資を行う場合は、NPVがフェアバリューと同じか上回る(NPV≧0)ことが必要です。

②IRR

IRRは投資期間を通しての利回りであり、不動産投資の場合は投資してから売却(EXIT)するまでの期間を通しての利回りとなります。通常は投資の基準となる利回り(ハードルレート)を決めておきIRRがそれを上回るかどうかで投資判断を行います。

IRRはフェアバリュー(NPV=0)となる割引率を求める方法です。例えば、不動産への投資期間が10年の場合、IRRは以下の式で算出します。

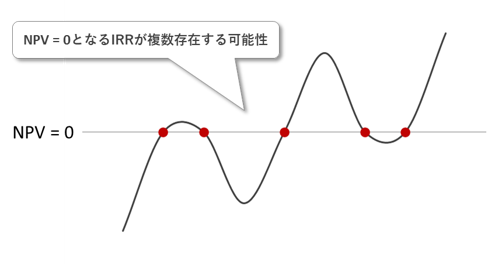

IRRの計算はExcelのIRR関数を用いることで簡単に算出することができます。なお、IRRを算出する式は多次元方程式ですので、解が複数存在する可能性があることに留意する必要があります。(図1)

図1 IRRの解は複数存在する可能性がある

一般にIRRがある程度保障されるためには、最初にマイナスがありその後の数値がずっとプラスである必要があるといわれています。途中にマイナスの値が出てくると、有意な解が1つではなくなる可能性があるので注意が必要です。

ExcelのIRR関数を使用する場合は、最初のセルに投資額をマイナスで記入し、以後のセルに毎期のNCF、最後のセルに最終年度のNCF+復帰価格を記入して計算します。